计划募资超百亿 大股东全额认购 浙商银行获增长新动力

筹备许久的配股计划终于落地。6月12日,浙商银行(601916)发布公告称,拟向全体A股股东,按照每10股配售3股的比例配售A股股份,配股发行价格为2.02元/股。A股配股简称“浙银配股”,代码“760916”。

公告称此次配股募集资金,将全部用于补充公司的核心一级资本,提高公司资本充足率,支持浙商银行未来各项业务持续稳健发展,增强公司的资本实力及综合竞争力。 目前,浙商银行第一大股东――浙江省金融控股股份有限公司,针对此次配股已出具认购承诺,将全额现金认购配股股份。

补充核心一级资本,有利公司稳健发展

(资料图片仅供参考)

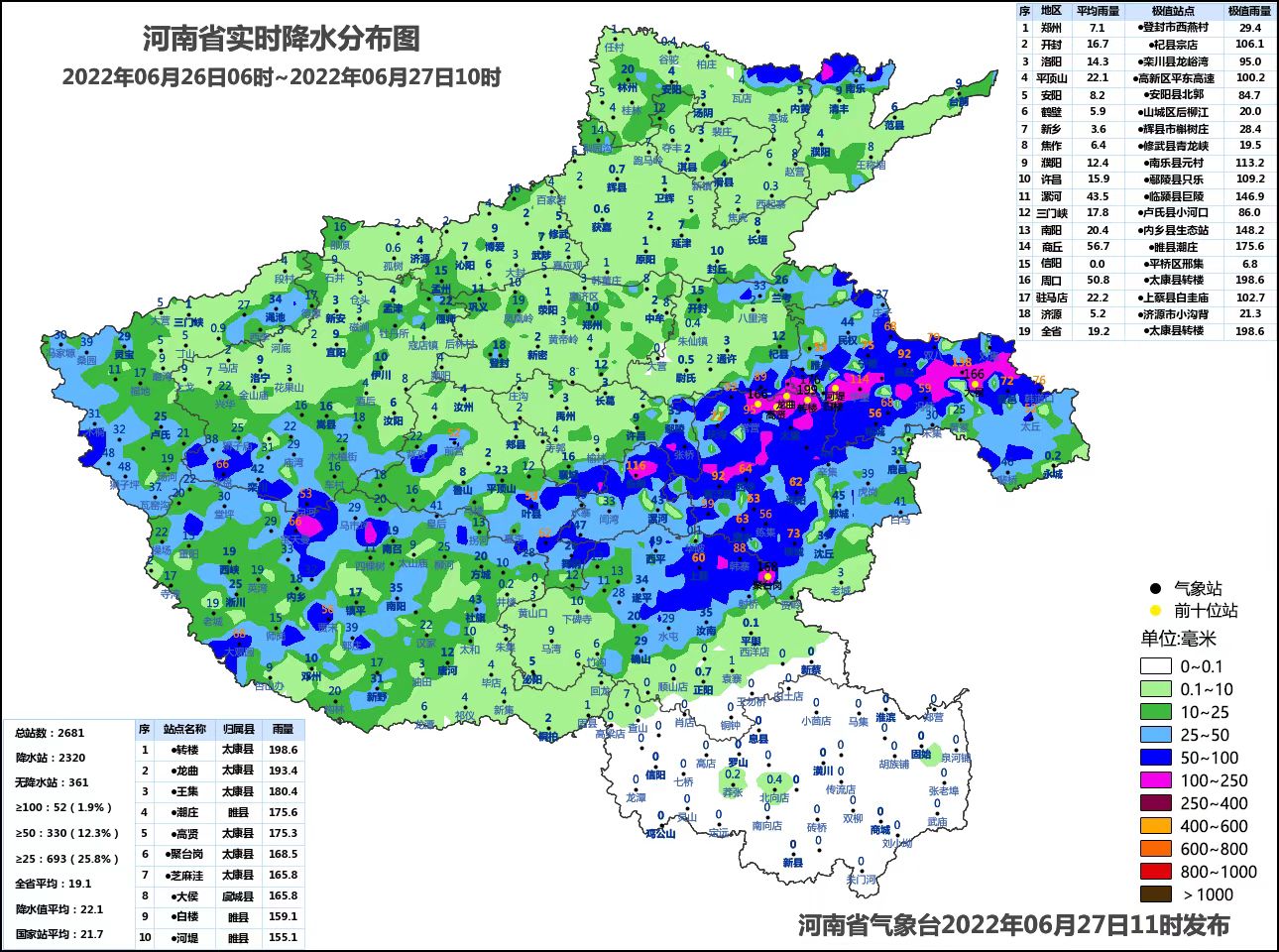

(资料图片仅供参考)

配股是上市银行补充核心一级资本的主要方式之一,此前江苏银行(600919)、宁波银行、青岛银行(002948)、中信银行均通过配股方式来补充核心一级资本。

此次浙商银行的“低价”配股价格也引起了市场关注。根据浙商银行最新的财报显示,该行每股净资产为6.72元,配股公告前,截至6月9日浙商银行的收盘价为2.88元/股,也就是说,配股价格大致相当于市价打7折,每股净资产打3折,也低于除权后的2.68元每股价格。

配股是所有股东同比例出资,决定权交给了全体股东,一方面比较公平,但另一方面也有可能出现部分股东不愿增资的情形。

根据浙商银行公告,如代销期限届满(6月15至21日),原A股股东认购股票的数量未达到拟配股数量的70%,本次A股配股发行失败。意味着此次成功配股需要获得70%以上的认购。

值得注意的是,今年年初,浙商银行重启了现金分红方案,向A股、H股全体股东派发了2022年度现金股息。该行年报显示,分红方案为每10股派息金额2.1元,现金分红共为44.66亿元。

对于很多投资者来说,银行股的现金分红,往往是被视为一项稳定的收益。此次浙商银行2.02元/股的配股价格,也意味着投资者可以以更低的成本,获取未来的分红基础。

厚实基底,提升服务实体经济能力

相对来说,浙商银行的资本充足率水平并不突出。

今年一季度的财报显示,该行的核心一级资本充足率、一级资本充足率和资本充足率较年初均略有下跌。

此次配股募资计划的施行,对于提升浙商银行的资本充足率显然是一个利好。根据平安证券此前的研报测算,若配股全额发行完成后,将对各级资本充足率的增厚在1.02个百分点。

“资本水平的提升,一方面为公司风险抵御提供保障,另一方面也为公司下一阶段的扩张起到支撑。”该研报对浙商银行的配股募资给出了积极和正面的评价。在英国《银行家》“2022年全球银行1000强”榜单中,浙商银行按一级资本计位列79位,配股完成后核心一级资本将进一步增强。

短期看,配股一定程度影响了公司股价,而长期来看,股价仍取决于公司的基本面。众所周知,商业银行的资本管理是银行业经营中最核心的问题之一,原因在于商业银行的资本是其保持稳健经营的基础。

今年以来,受宏观经济及全球外部金融环境的影响,中国的金融业也遇到较大的挑战。浙商银行能在这个节点施行配股募资,无疑相当于飞机起飞前,获得了宝贵的添加燃料的机会,为后续的高速稳健发展,服务实体经济,提供了资本的保障。

进入战略收获期,业绩持续看好

作为唯一一家总部位于浙江的股份制商业银行,浙商银行的发展,一直以来和浙江以及长三角区域的经济活力,有着良好的互动。

新管理层在业内首提“经济周期弱敏感资产”概念,推动五大板块协同发展战略,加大对于实体经济,尤其是零售业务的倾斜,聚焦零售、普惠等小额分散资产,聚焦新能源、医药等弱周期行业,聚焦客户服务总量(CSA)。

新战略的落地,让浙商银行的业务发展更为均衡,一方面具有传统优势的对公业务,继续保持增长,另一方面,以往并不突出的零售和中间业务,已经被挖掘出足够的潜力。

今年最新的财报显示,截至3月末,浙商银行的资产总额为2.75万亿元,较去年末增长4.77%。同时,营收和净利均同比上升,实现营业收入、归属于股东的净利润分别为157.80亿元、56.25亿元,同比增速分别为2.53%、9.91%,增速在可比股份制银行中位居前列。

为难得的是,浙商银行加大了对风险资产的处置。最新的一季度财报显示,浙商银行的不良率已回落至1.44%,实现了连续两个季度下行,这意味着,浙商银行的资产质量,整体进入了改善通道。

身处得天独厚的区域环境,相信在此次配股募资的助益下,浙商银行或将实现股价和经营业绩的双向提升,未来能更好地服务区域经济发展,有力支持实体经济高质量发展。(来源:财经无忌)

标签: